我国减税降费政策的特征及其理论内涵

2022-06-07 15:05来源:东方网 阅读量:16228现代税制改革是党的十八大以来最重要的财政体制改革措施之一与税制改革相配套的减税降费政策,是应对经济下行压力的重要政策选择2008年以来,我国减税改革经历了结构性减税,结合税改完善结构性减税政策,定向减税与普遍降费,普惠性减税与结构性减税并重,阶段性措施与制度性安排相结合,减税与退税并举(2019年税改实施后的2022年,前10个月人均减税1786元,惠及2.5亿纳税人,十三五期间,我国累计减税降费超过7.6万亿元2021年新增减税降费超过1万亿元,仅小微企业就惠及2000多万户总的来看,我国减税降费政策在减税目标,减税对象和减税方式上表现出独特的优势

从国家治理的高度落实减税降费政策

从推进国家治理体系和治理能力现代化的角度看,我国减税降费政策有两个特点:一是服务于国家战略发展需要,二是充分保障逆周期和跨周期调整的协调性。

首先是服务于国家战略发展的需要,即通过减税降费为实施创新驱动发展战略,促进产业升级和关键核心技术突破提供支撑最近几年来,我国不断加大R&D费用扣除,高新技术企业税收优惠,固定资产加速折旧等政策的执行力度,取得了明显成效十三五期间,我国鼓励科技创新税收政策年均增长28.5%,累计减税2.54万亿元,有效降低了企业R&D成本,增强了企业创新动力通过结构性减税,鼓励企业技术创新,促进设备更新和新技术利用,为完善国家创新体系奠定基础

其次,在实施短期逆周期调节的同时,也兼顾了跨周期调节的需要这体现在两个方面:一是通过实施阶段性税收缓缴,为跨周期调整预留了政策空间例如,2021年底,国务院决定在第四季度对部分制造业企业实施部分税种的阶段性缓税这种跨期调整措施保证了市场运行,为2022年减税降费预留了空间二是我国在实施减税降费的同时,不断完善财税体制及其长效机制,确保跨周期调节的必要财力比如,我国实施营改增后,2016年迅速制定了中央与地方增值税收入五五分成的过渡方案,2019年规定维持五五分成这一措施在一定程度上维持了地方政府的财力,确保地方政府有适当的财力实施逆周期和跨周期的调整

坚持做大蛋糕和分好蛋糕相结合,确保减税降费成果惠及全体人民,促进共同富裕。

我国减税降费政策强调在分配过程中分好蛋糕,保障中低收入群体的基本生活需求,促进社会公平通过个人所得税改革,提高免征额,逐步增设与基本民生支出相关的扣除项目,为低收入群体减轻税负压力,缩小收入差距这些减税措施可以通过增加累进程度和保障基本民生,促进增,扩,降目标的实现,进一步优化分配结构对于低收入群体来说,提高免征额,增加专项扣除,是考虑到他们的生活负担,有助于促进低收入者向上流动对于中等收入群体来说,综合所得税改革有利于提高纳税人的实际收入水平,降低工薪阶层的实际税负,促进税收公平,从而为扩中奠定基础

除了分蛋糕,中国的减税降费政策也为把蛋糕做大提供了支持减税降费政策的重点对象是小微企业一直以来,我国对小微企业的税收优惠政策不断扩大在企业所得税方面,多次扩大小微企业优惠政策的使用范围,在增值税方面,继续为小规模纳税人提供减免优惠政策我国减税降费政策采取普惠性减税和结构性减税相结合的方式,旨在确保所有行业都能受益2019年,政府工作报告强调普惠性减税和结构性减税相结合,要求所有行业税负只减不增,所有行业和企业减税一视同仁这种惠及全民的举措,有助于推动全行业共同努力做大蛋糕,促进共同富裕

强调盘活市场主体现金流,不断优化营商环境,激发市场主体活力。

我国不断完善主体税种的立法工作,同时结合行政法规和部门规章明确具体税种要素,结合税制改革更加及时快捷地实施减税降费政策2016年以后,减税降费政策紧扣深化供给侧结构性改革的大背景,通过降低增值税税率和将增值税税率从四级降为三级,简化优化增值税税率结构,推动增值税大幅减税

除税率调整外,最近几年来,我国不断加大留成,退税等手段的运用,并与财政直接资金机制相配合,旨在进一步增强纳税人对减税降费政策的获得感从2019年开始,中国允许符合条件的纳税人申请增值税最终金额的退税系统2022年,我国进一步加强退税和留成的实施力度,对符合条件的小微企业,制造业等行业一次性退还上述企业存量免税额通过体制性,结构性,阶段性减税降费政策相结合,我国宏观税负逐步降低实践表明,我国实行退税留抵制度,通过向企业退还真金白银,直接为企业提供现金流,提振市场主体信心,增强经济发展内生动力

配合简政放权,加强监管,改善服务改革,不断优化营商环境,保护市场主体,激发市场活力最近几年来,中国大幅取消行政事业性收费,减轻市场主体负担,取消,免征或减免了一批中央和省级设立的行政事业性收费这些措施进一步明确了政府与市场主体的关系,减轻了企业的成本负担,减少了行政事业性收费对市场的扭曲,为推动建立国内统一市场奠定了基础2021年,财政部继续推进简政放权,加强监管,改善服务改革,实现了非税收入跨省管理,税收征管和服务更加科学,便捷,合法,营商环境进一步优化

市场主体税负的持续降低,为优化我国中长期税收结构,促进经济高质量发展提供了持续稳定的动力。

我国结合税制改革推进减税降费政策,坚持不断减轻市场主体税负的改革目标导向结合税制改革,我国推进了以企业特别是中小企业为重点的增值税转型改革和营改增改革等减税降费政策营改增改革期间,累计减税降费3万亿元,增值税税率两次下调,减税规模分别达到1.3万亿元和2.36万亿元目前,我国市场主体总数超过1.5亿户,其中2021年将新增涉税市场主体1326万户,同比增长15.9%优化增值税税制改革是我国长期税制结构优化的主线之一,对现代税制建设具有里程碑式的意义

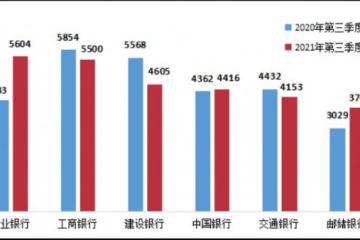

中国坚持结构性减税方向,逐步建立以普惠性财税政策为基础的政策支持模式,为促进经济高质量发展提供持续稳定的支持最近几年来,我国出台了六项加计扣除R&D费用的优惠政策,通过加强高新技术企业税收优惠,固定资产加速折旧等政策的落实,促进技术装备升级数据显示,2021年我国支持小微企业发展的税收优惠政策将增加减税2951亿元,企业将提前享受R&D费用加减税3333亿元长期来看,鼓励创新的减税降费政策可以为中国实体经济发展和产业结构转型升级增添持续动力与OECD国家相比,中国是唯一一个连续十多年降低增值税税率的国家自2008年金融危机以来,经合组织国家的增值税标准税率一直在上升2008年,只有4个国家的增值税标准税率超过22%,到2020年,10个国家的增值税标准税率超过22%一般来说,西方国家通常实行供给学派的短期经济战略,制定有一定期限的一揽子减税计划我国减税降费政策是支持积极财政政策并提高其效率的重要手段,其促进经济高质量发展的政策效应将不断增强

综上所述,我国减税降费政策具有短期逆周期调节和长期推进供给侧结构性改革的双重目标,为国家发展战略的实现提供了有力支撑在减税目标上,贯彻以人民为中心的发展理念,减税降费政策关注低收入者,小微企业等重点群体同时保证整个行业都能受益,激发市场主体的积极性在减税方式上,我国减税降费政策在制定程序和实施手段上突出了灵活性,坚持实施长期减税,稳定了市场主体预期和宏观经济发展未来,我国减税降费将继续充分发挥上述特点和优势,为提高积极财政政策的效率,更好地促进我国经济高质量发展和社会长期繁荣稳定提供重要的制度保障

光明日报

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

- 网络安全法实施五周年——推进法治化建设,让网络空间更安全

- 购置税减免助企惠民

- 香港中学生庆祝回归25周年离岛东龙洲升起五星红旗

- 河北省书画家太行采风美丽乡村入画中

- 助力科技企业融资邮储银行常州市分行成功发放全市首笔“创新贷”

- 江苏端午假期文旅市场观察:“复苏”成主流

- 天津海关:打造供水“直通车”筑牢船舶“生命线”

- 最新研究:喜马拉雅树线平均海拔3633米东部比西部高近800米

- 去露营!6月7日晚,长沙《周末出片大会》漫步森林以乐会友

- 服务中小企业助力复工复产